ในช่วงที่สภาวะตลาดเกิดความผันผวนรุนแรงมาก ๆ นั้น หนึ่งในการลงทุนที่คุณน้าอยากแนะนำให้ทุกคนรู้จัก นั่นก็คือ ตราสารหนี้ หรือ Bonds ค่ะ เพราะตราสารหนี้มีความเสี่ยงต่ำ, สามารถให้ดอกเบี้ยที่สูงกว่าเงินฝากทั่ว ๆ ไป และที่สำคัญไม่ผันผวนรุนแรงตามสภาวะตลาดแน่นอนค่ะ ดังนั้น คุณน้าจึงเห็นได้ว่า ตราสารหนี้เป็นตัวเลือกที่ดีในการกระจายความเสี่ยงจากการลงทุนนั่นเองค่ะ

ในวันนี้คุณน้าจะพามาส่อง ตราสารหนี้ คืออะไร? กับ 4 เรื่องที่ควรเข้าใจก่อนการลงทุน เพื่อให้ทุกคนสามารถทำความเข้าใจเกี่ยวกับตราสารหนี้ได้มากยิ่งขึ้น จะมีเรื่องอะไรบ้างนั้น ไปหาคำตอบกัน!

ตราสารหนี้ คืออะไร?

ที่มา : jcomp

ตราสารหนี้ หรือ Bonds คือ ตราสารทางการเงินที่ผู้ถือหรือนักลงทุน มีสถานะเป็นเจ้าหนี้ และผู้ออกตราสารมีสถานะเป็นลูกหนี้นั่นเองค่ะ โดยตราสารหนี้จะมีการกำหนดระยะเวลาในการไถ่ถอน ซึ่งเรียกง่าย ๆ อีกอย่างว่า สัญญาที่ผู้ถือถือครองไว้ตามสัญญาที่กำหนด เมื่อครบกำหนดสัญญาผู้ถือจะได้ผลตอบแทนในรูปแบบของดอกเบี้ยตามระยะเวลาที่ถือครองและจะได้รับเงินต้นคืน

จุดเด่นของตราสารหนี้

- ความเสี่ยงต่ำ

- ผลตอบแทนสม่ำเสมอ

- ได้ดอกเบี้ยสูงกว่าดอกเบี้ยเงินฝาก

ข้อสังเกต

- ตราสารหนี้ที่น่าลงทุนจะอยู่ในระดับ AAA ถึง BBB-

- ตราสารหนี้กลุ่มเก็งกำไรจะอยู่ที่ระดับ BB+ ไปจนถึง D

อัตราผลตอบแทนของตราสารหนี้

- ผลตอบแทนจะอยู่ที่เฉลี่ย 2%-5% โดยสูงกว่าอัตราดอกเบี้ยเงินฝากประมาณ 0.3%-0.5%

ตราสารหนี้สามารถซื้อได้ที่ไหน?

- ตราสารหนี้สามารถหาซื้อได้จากสถาบันการเงิน และบริษัทหลักทรัพย์ที่มีการดำเนินการเกี่ยวกับธุรกรรมการค้าตราสารหนี้ เช่น บริษัทหลักทรัพย์ไทยพาณิชย์ จำกัด (มหาชน) และบริษัทหลักทรัพย์กสิกรไทย จำกัด (มหาชน) เป็นต้น

4 ประเภทของตราสารหนี้ มีอะไรบ้าง?

โดยปกติแล้ว ตราสารหนี้จะแบ่งออกได้ 2 ส่วนหลัก ๆ ได้แก่ 1. ตราสารหนี้โดยภาครัฐและ 2. ตราสารหนี้โดยเอกชนค่ะ ซึ่งประเภทของตราสารหนี้สามารถแบ่งออกเป็น 4 ประเภท ดังต่อไปนี้

1. หุ้นกู้เอกชน

ที่มา : Freepik

หุ้นกู้ (Debenture) คือ ตราสารหนี้ที่ออกโดยภาคเอกชนค่ะ โดยมีจุดประสงค์เพื่อระดมทุนในการดำเนินกิจการต่าง ๆ ของบริษัท จุดเด่นของหุ้นกู้ คือ สามารถทำให้เงินลงทุนมีความมั่นคง, สามารถซื้อขายเปลี่ยนมือได้, ได้รับอัตราดอกเบี้ยที่สูงกว่าเงินฝากประจำ และหุ้นกู้มีการกระจายความเสี่ยงการลงทุนได้ดีอีกด้วยค่ะ

นอกจากนี้ บริษัทเอกชนต่าง ๆ จะเปิดให้จับจองหุ้นกู้ในระยะเวลาที่แตกต่างกันค่ะ ซึ่งจะขึ้นอยู่กับเงื่อนไขและนโยบายของแต่ละบริษัท โดยหุ้นกู้จะต้องอยู่ภายใต้กฎระเบียบข้อบังคับจากตลาดหลักทรัพย์แห่งประเทศไทยก่อนเสมอค่ะ

ตัวอย่างหุ้นกู้เอกชน

บริษัทหลักทรัพย์ ฟินันเซีย จำกัด (มหาชน) ดำเนินกิจการประเภทธุรกิจให้บริการด้านหลักทรัพย์ โดยอัตราหุ้นกู้มีความน่าเชื่อถืออยู่ที่ BBB+ (tha) ซึ่งจำหน่ายหุ้นกู้รุ่นอายุ 2 ปี มีอัตราดอกเบี้ยอยู่ที่ 3.60% ต่อปี (จ่ายทุก ๆ 3 เดือน) เปิดจองวันที่ 25 สิงหาคม 2566 โดยบริษัทหลักทรัพย์ ฟินันเซีย จำกัด (มหาชน) และมีผู้แทนผู้ถือหุ้น คือ ธนาคารกรุงศรีอยุธยา จำกัด (มหาชน) ค่ะ

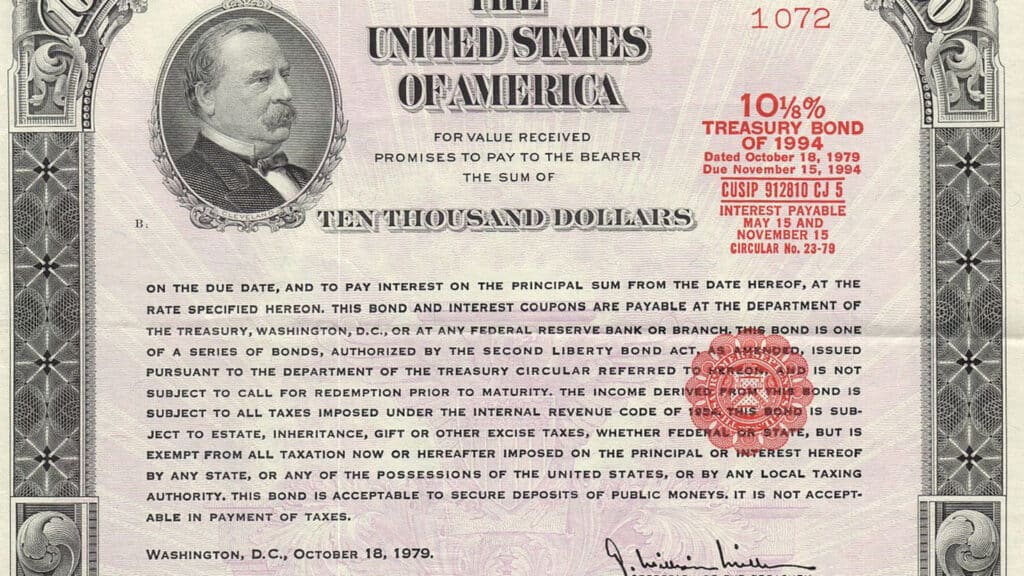

2. พันธบัตรรัฐบาล

ที่มา : currency.com

พันธบัตรรัฐบาล (Government Bonds) คือ ตราสารหนี้ที่ออกโดยหน่วยงานรัฐหรือรัฐวิสาหกิจค่ะ จุดเด่นของพันธบัตรรัฐบาล คือ เงื่อนไขไม่มีความซับซ้อนและมีความเสี่ยงต่ำกว่าหุ้นกู้ แต่ผลตอบแทนก็ได้ต่ำกว่าหุ้นกู้เช่นกันค่ะ

นอกจากนี้ พันธบัตรรัฐบาลสามารถลงทุนได้ 2 ตลาด คือ 1. ตลาดแรก (Primary Market) เป็นการซื้อขายระหว่างสถาบันออกพันธบัตรและนักลงทุน และ 2. ตลาดรอง (Secondary Market) เป็นการซื้อขายพันธบัตรระหว่างนักลงทุนด้วยกันเอง เพราะเป็นการซื้อขายที่ผ่านโบรกเกอร์หรือมีการซื้อขายแบบตกลงกันเอง โดยนักลงทุนที่ต้องการขายพันธบัตรก่อนหมดสัญญาก็จะมาขายในตลาดรองกันค่ะ

ตัวอย่างพันธบัตรรัฐบาล

พันธบัตรออมทรัพย์รุ่นออมอุ่นใจของกระทรวงการคลัง ในงบประมาณปี 2566 รุ่นอายุ 7 ปี มีอัตราดอกเบี้ยคงที่ 2.70% ต่อปี จัดจำหน่ายในวันที่ 15-17 พฤษาคม 2566 และรุ่น 10 ปี มีอัตราดอกเบี้ยคงที่ 2.60% ต่อปี จัดจำหน่ายในวันที่ 22-23 พฤษภาคม 2566 ผ่านเคาน์เตอร์สาขาของธนาคารกรุงเทพ, ธนาคารกรุงไทย, ธนาคารกสิกรไทย และธนาคารไทยพาณิชย์ หรือผ่าน Mobile Application ของธนาคารสาขาดังกล่าว

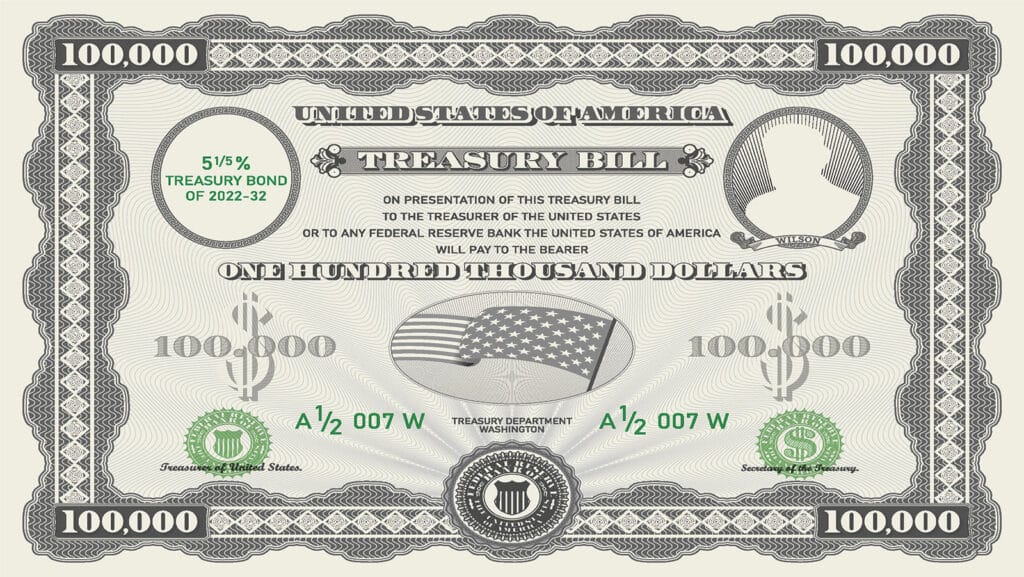

3. ตั๋วเงินคลัง

ที่มา : money.howstuffworks.com

ตั๋วเงินคลัง (Treasury Bill) คือ หลักทรัพย์ที่ออกโดยกระทรวงการคลัง ซึ่งมีจุดประสงค์เพื่อกู้ยืมเงินระยะสั้นจากประชาชน หรือเรียกง่าย ๆ ว่า ผู้ถือตั๋วเงินคลังจะมีสถานะเป็นเจ้าหนี้ของรัฐบาลนั่นเองค่ะ โดยปกติแล้วตั๋วเงินคลังจะมีระยะเวลาไม่เกิน 1 ปีเท่านั้น ซึ่งจุดเด่นของตั๋วเงินคลัง คือ มีความมั่นคงสูง, มีสภาพคล่องสูง, สามารถลงทุนในการเก็งกำไรได้ และผลตอบแทนของตั๋วเงินคลังจะมาในรูปแบบของส่วนลดหน้าตั๋ว

ตัวอย่างตั๋วเงินคลัง

นักลงทุน ก ซื้อตั๋วเงินคลังอายุ 1 ปี โดยราคาหน้าตั๋วอยู่ที่ 1,000 บาท แต่นักลงทุน ก ได้ราคามาที่ 900 บาท เมื่อนักลงทุน ก ถือครองตั๋วเงินคลังจนครบกำหนดตามสัญญาระบุไว้ นักลงทุน ก จะได้ผลตอบแทนอยู่ที่ 1,000 บาท แสดงว่านักลงทุน ก ได้กำไรจากการลงทุน 100 บาท ค่ะ

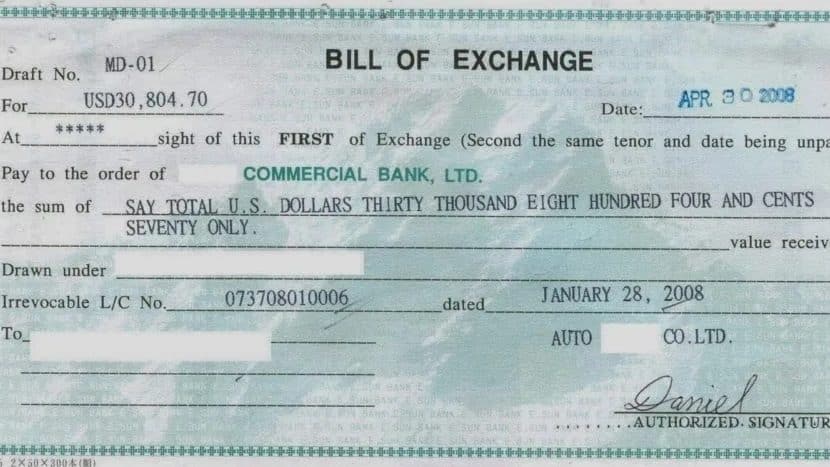

4. ตั๋วแลกเงิน

ที่มา : blog.globartis.com

ตั๋วแลกเงิน (Bill of Exchange) คือ การกำหนดการเรียกเก็บเงินผ่านเอกสารสั่งซื้อ นั่นก็คือ ตั๋วแลกเงิน ซึ่งตราสารนี้จะมีคำสั่งให้บุคคลใดบุคคลหนึ่งจ่ายเงินให้แก่บุคคลหนึ่ง โดยผู้ออกตั๋วจะเป็นธนาคาร

นอกจากนี้ ตั๋วแลกเงินมี 2 ประเภท ได้แก่ 1. Sight Draft เป็นตั๋วเงินที่จ่ายเมื่อมีการทวงถามค่ะ ถ้าธนาคารได้รับ Draft นี้จะสั่งเรียกให้ผู้ซื้อเข้ามาจ่ายเงินและส่งมอบให้แก่ธนาคาร ส่วนประเภทที่ 2 คือ Time Draft คือ เป็นตั๋วเงินที่จ่ายเงินภายในระยะเวลาที่สัญญากำหนดไว้

ตัวอย่างตั๋วแลกเงิน

ตั๋วแลกเงินระยะสั้นของบริษัท ซีพีเอฟ (ประเทศไทย) จำกัด (มหาชน) ครั้งที่ 67/2566 มูลค่า 1,500 ล้านบาท โดยมีวันครบกำหนดไถ่ถอนในวันที่ 15 กุมภาพันธ์ 2567 และเปิดให้มีการเสนอขายในวันที่ 18 สิงหาคม 2566

ระยะเวลาของตราสารหนี้

ตราสารหนี้มีระยะเวลาที่แตกต่างกันค่ะ โดยปกติแล้วจะแบ่งออกเป็น 3 ระยะเวลา ได้แก่ ตราสารหนี้ระยะสั้น, ตราสารหนี้ระยะกลาง และตราสารหนี้ระยะยาว ซึ่งความแตกต่างของตราสารหนี้ในแต่ละระยะเวลามีข้อแตกต่าง ดังต่อไปนี้

ตราสารหนี้ระยะสั้น

- ตราสารหนี้ระยะสั้นจะมีระยะเวลาน้อยกว่าหรือเท่ากับ 1 ปี

ตราสารหนี้ระยะกลาง

- ตราสารหนี้ระยะกลางจะมีระยะเวลาอยู่ที่ 2-10 ปี

ตราสารหนี้ระยะยาว

- ตราสารหนี้ระยะยาวจะมีระยะเวลาอยู่ที่ 10-20 ปี

ความแตกต่างระหว่างตราสารหนี้และตราสารทุน

ที่มา : Freepik

หลังจากที่ทุกคนทำความเข้าใจตราสารหนี้แล้ว ยังมีอีกตราสารหนึ่งที่นักลงทุนให้ความสนใจเช่นเดียวกัน นั่นก็คือ ตราสารทุนค่ะ โดยตราสารทุนจะมีความแตกต่างจากตราสารหนี้ เพราะตราสารทุน คือ ตราสารที่มีจุดประสงค์เพื่อระดมทุนหมุนเวียนในกิจการของบริษัท ดังนั้นแล้ว ผู้ที่มีสิทธิ์ในการถือครองตราสารทุนได้จะต้องเป็นประธานบริษัท หรือผู้มีสิทธิในสินทรัพย์และรายได้ของกิจการเท่านั้นค่ะ

นอกจากนี้ ผลตอบแทนของตราสารทุนจะมาในรูปแบบของเงินปันผล โดยการได้ผลตอบแทนมากหรือน้อยนั้นจะขึ้นอยู่กับกำไรและการเติบโตของบริษัทนั้น ๆ ค่ะ อีกทั้ง ตราสารทุนสามารถแบ่งออกเป็น 2 ประเภทด้วยกัน ได้แก่ 1. หุ้นสามัญ (Common Stock) และ 2. หุ้นบุริมสิทธิ (Preferred Stock)

ข้อดีและข้อจำกัดของตราสารหนี้

สำหรับตราสารหนี้ (Bonds) สามารถแบ่งข้อดีและข้อจำกัด ได้ดังต่อไปนี้

ข้อดี

- มีการกระจายความเสี่ยงในการลงทุนได้ดี

- ได้รับผลตอบแทนที่สม่ำเสมอ

- เหมาะสำหรับการลงทุนในะยะยาว

- สามารถรักษาเงินต้นได้

- เป็นการออมเงินที่ดี

- มีความเสี่ยงต่ำ

- สามารถซื้อขายเปลี่ยนมือได้ (ตลาดรอง)

ข้อจำกัด

- ความเสี่ยงทางด้านสภาพคล่อง

- อัตราเงินเฟ้อ ส่งผลให้อัตราดอกเบี้ยสูงได้

- ความเสี่ยงในการผิดนัดชำระหนี้

- ความเสี่ยงทางด้านเครดิต

สรุป ตราสารหนี้

สรุปได้ว่า ตราสารหนี้ หรือ Bonds เป็นตัวเลือกที่ดีสำหรับนักลงทุนมือใหม่เป็นอย่างมากค่ะ เพราะคุณน้าเห็นว่า ตราสารหนี้เป็นสินทรัพย์ที่มีความเสี่ยงต่ำและยังได้รับผลตอบแทนที่สม่ำเสมออีกด้วยค่ะ

อย่างไรก็ตาม ก่อนลงทุนทุกครั้ง นักลงทุนควรศึกษาการลงทุนทางด้านตราสารหนี้โดยตรงค่ะ เพื่อที่เราจะสามารถวิเคราะห์ได้ว่า ตราสารหนี้ประเภทไหนเหมาะกับเป้าหมายการลงทุนของคุณ เพราะมูลค่าในการลงทุนแต่ละครั้งก็ค่อนข้างลงทุนสูงค่ะ ดังนั้น คุณควรพิจารณาการลงทุนให้รอบคอบมากที่สุด ด้วยความห่วงใยจากทีมงานคุณน้าพาเทรด

“สามารถติดตามข้อมูลข่าวสารเกี่ยวกับตราสารหนี้ (Bonds) ได้ที่ ก.ล.ต.“

สำหรับใครที่สนใจอ่านรีวิวโบรกเกอร์ : Review Brokers

บทความในเรื่องการลงทุนที่น่าสนใจ : Investing

คลังความรู้จากคุณน้า : Knowledge